原油先物ETF(1699)は対象指数に連動していない

原油先物ETF(証券コード1699)の基準価額は対象指数である「NOMURA原油ロングインデックス(円換算)」に連動していないんですね。

完全には連動しないように運用している、という表現が正確です。

2020年4月20日に、WTI原油先物が史上初のマイナス価格を付けました。私はこのETFを保有しているので、「ETFの基準価額もマイナスになるの…?」と不安になりましたが、そうはなりませんでした。

理由は、原油先物ETF(1699)が対象指数に完全には連動しないように運用されていたからです。この事を始めて認識しましたので、頭の整理も兼ねてご紹介します。

原油先物ETF(証券コード1699)の概要

原油先物ETF(1699)は原油価格の値動きになるべく連動するように作られた上場投資信託(ETF)です。概要は次のとおり。

- 名称:NEXT FUNDS NOMURA 原油インデックス連動型上場投信

- 愛称・略称:原油先物ETF

- 対象指数:NOMURA原油ロングインデックス(円換算)

- 信託報酬:0.50%

- 運用会社:野村アセットマネジメント

対象指標の「NOMURA原油ロングインデックス」は、原油価格の値動きに連動することを目的とするインデックスで、世界の原油先物取引の中から、取引量が多く流動性が十分あるものを構成銘柄として採用しています。まずは米ドルベースで算出され、翌営業日のレートを用いて日本円に換算されます。

原油先物ETFはWTI原油先物に完全には連動しない

2020年4月20日に、米国のNYMEX市場で取引されているWTI原油先物の2020年5月限(期近物)の価格が大きく下落し、清算価格がマイナス37.63ドルになりました。世界的な新型コロナウイルスの感染拡大に伴って原油の需要が減少し、供給が過剰になったことなどが背景にあります。

しかし、原油先物ETF(1699)の基準価額はマイナスにはなりませんでした。

その理由は、運用会社である野村アセットマネジメントの翌日のお知らせを読んで分かりました。

弊社で運用を行っております、ETF(上場投資信託)「NEXT FUNDS NOMURA 原油インデックス連動型上場投信」(証券コード1699)はWTI原油先物を用いて運用を行っておりますが、当該ETFでは4月上旬に5月限から6月限(期先物)に先物の乗り換え(ロール取引)を行っております。なお、本日(21日付)の基準価額算出に用いる6月限の先物価格の20日清算価格は20.43ドル(前日比マイナス4.60ドル)です。

引用元:4月20日のWTI原油先物市場および原油先物ETF(1699)について(野村アセットマネジメント)

なるほど。4月上旬に5月限から6月限に乗り換えていたので、4月20日には5月限を保有していない。よって、5月限の価格がマイナスになってもETFの基準価額はマイナスにはならないという訳です。

原油先物ETFの基準価額はWTI原油先物の値動きに完全には連動しない(ように運用されている)ことが分かります。

では、対象指数である「NOMURA原油ロングインデックス(円換算)」には連動するのでしょうか?

原油先物ETFは対象指数にも完全には連動しない

この点について、5月15日にさらに次のお知らせが出ています。

現在、当ETFでは、信託財産の保全の観点から、NOMURA原油ロングインデックス(「対象指数」といいます。)の構成銘柄から、期先限月への早めの乗り換えおよび限月の分散を図るなどの対応を行っております。

<中略>

5月14日現在、対象指数は7月限の先物価格を用いて算出されておりますが、当ETFにおいては8月限、9月限、12月限と期先限月の組入を行っております。

弊社といたしましては、引き続き、信託財産の保全を重視した運用を行って参ります。結果、基準価額と日本円換算した対象指数との連動性が従前の運営時よりも低下しておりますが、ご理解のほど何卒よろしくお願い申し上げます。

引用元:WTI原油先物市場および原油先物ETF(1699)について(野村アセットマネジメント)

なんと、原油先物ETFの基準価額は対象指数にも完全には連動しない(ように運用されいる)ではないですか。これには驚きました。

信託財産の保全を(対象指数との連動性よりも)重視する、ということのようです。

では、ここで説明されている「期先限月への早めの乗り換えおよび限月の分散」の詳細を見てみましょう。

原油先物ETFの保有資産の推移

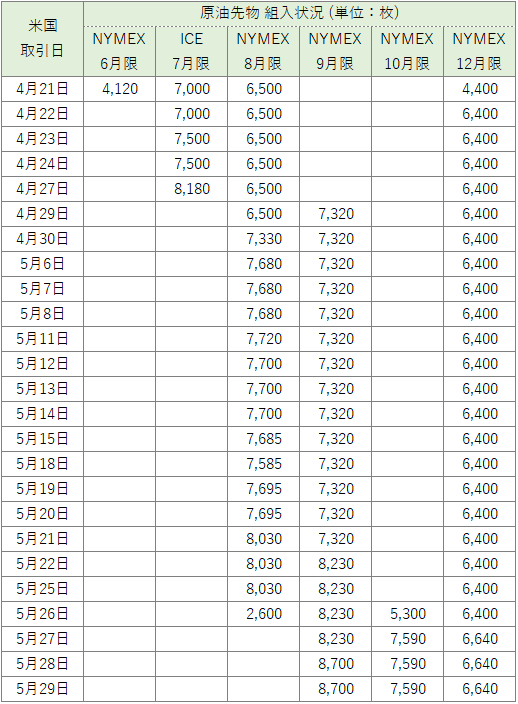

4月後半から、運用会社である野村アセットマネジメントは、原油先物ETF(1699)の先物保有情報(何月限の原油先物を何枚保有しているか)を日々開示するようになりました。これを追いかけていくと、原油先物ETFの保有資産の推移が分かります。

米国取引日が4月21日以降の情報が開示されていますので、5月末までの保有資産の推移をまとめると次のようになります。

これを見ると、次のことが分かります。

- 期近物は保有していない

- 3~4種類の期先物を分散して保有している

- 12月限を長期で保有している

- 7月限については、NYMEX(米国市場)ではなくICE(英国市場)での取引?

分散保有することで値動きは穏やかになるので、今回のような価格急落の影響をある程度回避できるという利点はありますが、価格急騰の恩恵もある程度しか享受できないという欠点があります。

この点を次に見てみましょう。

原油先物ETFはその後の原油先物価格の上昇に追従できていない

4月20日に-37.63ドルを記録したWTI原油先物の価格は翌4月21日には10.01ドルに戻し、その後5月29日には35.49ドルまで上昇しています。1か月ちょっとの間に3.5倍強になりました。ものすごい急騰です。

一方、原油先物ETF(1699)の基準価額はどうかというと、4月22日(*)の628ポイントから6月1日に963ポイントまで戻しました。1.5倍強の上昇にとどまり、原油先物価格の上昇に追従できていません。

(*)4月21日の先物価格は4月22日の基準価額に反映されます

原油先物価格の急騰に追従できない理由の一つは、上に述べた分散保有です。

なお、原油価格と原油先物ETFの乖離について、野村アセットマネジメントの記事「原油先物ETF(1699)と原油価格の乖離はなぜ起こる?【深掘りETF⑥】」では次の4点を解説しています。

- 原油価格と原油先物価格の乖離

- 原油先物価格とNOMURA原油ロングインデックスの乖離

- NOMURA原油ロングインデックスと原油先物ETF(1699)の基準価額の乖離

- 原油先物ETF(1699)の基準価額と取引所価格の乖離

上で説明した分散保有は、このうちの「3」に関する理由の一つにすぎません。遅ればせながら、とても複雑な商品であることを認識しました。

まとめ

まとめると次のようになります。

- 原油先物ETF(1699)の基準価額は対象指数(NOMURA原油ロングインデックス(円換算))に完全には連動しない

- 理由は信託財産の保全を対象指数との連動性よりも重視する運用方針のため

- 具体的には、期近物を保有せず、3~4種類の期先物を分散保有する運用

- 分散保有によって値動きは穏やかになるので、価格急落の影響をある程度回避できる一方で、価格急騰の恩恵もある程度しか享受できない

- 実際、4月21日~5月29日の急騰局面では、WTI原油先物価格は3.5倍強になったが、原油先物ETFの基準価額は1.5倍強にとどまる

- 原油先物ETFと原油価格の乖離はこれ以外にも様々な原因で起きている

こうしたことを理解した上でポジションを取る必要があります。実損が出たわけではありませんが、「分からないものには投資しない」という基本が大切ですね。

ディスカッション

コメント一覧

まだ、コメントがありません