分配金の引き下げ本数が4月に倍増~コロナショックによる投信運用難で

新型コロナウイルスの世界的な感染拡大を背景に、各国の株価指数は今年の3月に暴落しました(コロナショック)。

多くの投資信託においても、3月に基準価額が大きく下落しました。そして、翌4月には分配金を引き下げる毎月分配型投信の本数が倍増しています。

分配金の引き下げは4月に倍増

日本経済新聞の「投信ニュース」は、分配金を引き下げた毎月分配型投資信託の本数を毎月記事にしています。

直近の記事によると、2020年5月には77本もの投信が分配金を引き下げています。

国内公募の追加型株式投資信託(上場投資信託=ETFを除く)で、5月に分配金を引き下げた毎月分配型のファンドは77本だった。投資対象とする資産別でみると、先進国債券で運用するファンドが34本で最も多く、次いで新興国債券型が13本、先進国株式型が12本と続いた。

引用元:日本経済新聞 投信ニュース 2020/6/15『投信分配金、5月は引き下げが77本』

この記事を2019年1月分まで遡って確認すると、投信分配金の引き下げ/引き上げ本数の推移は次のグラフのようになっており、コロナショックの起きた翌月(2020年4月)に引き下げ本数が倍増したことが分かります。

具体的な数値を見ると、2020年4月の引き下げ本数は79本で、3月の40本から約倍増です。昨年4月はどうだったかというと、3月の29本から19本に減っています。従って季節性ではなく、今年3月のコロナショックによる投信基準価額の大幅下落の影響でしょう。

ちなみに、次の記事で解説したように、分配金の引き下げ自体は珍しいことではなく、毎月かなりの頻度で発生しています。

相場環境の良かった2019年ですら、年間に400本(月平均33本)の投信が分配金を引き下げました。現在、毎月分配型投信は1,230本(*)あるので、2019年には約3本に1本のファンドが分配金を引き下げたことになります。

- モーニングスターの「毎月分配型ファンド検索」で検索条件を無指定で検索した結果の数

基準価額の低下は分配金引き下げの前ぶれ

ファンドの基準価額が低下すると、その後に分配金が引き下げられる可能性が高くなります。

もし基準価額の低下が一時的なものであり、元の水準を急速に回復する見通しならば、分配金は維持されるかも知れません。

ところが、市況の急回復を見通せなかったり、ファンドの収益力に問題がある場合など、基準価額の低下が長引くと判断されることもあります。そのような場合は、分配金の過度な払い出しが続くことによって運用資産が棄損されないように、ファンドマネージャーは分配金を引き下げます。

今回のコロナショックでは各ファンドの基準価額は大きく急落しましたので、先々の回復の見通しを考える以前に、足元の運用資産を保全するための応急措置として分配金を引き下げたとしても不思議ではありません。

分配金の引き下げは基準価額の低下を抑えるために必要な措置ですから、それ自体は悪いことではありません。やがて基準価額が元の水準を回復し、さらに好調が続けば分配金が引き上げられる可能性もゼロではありません。

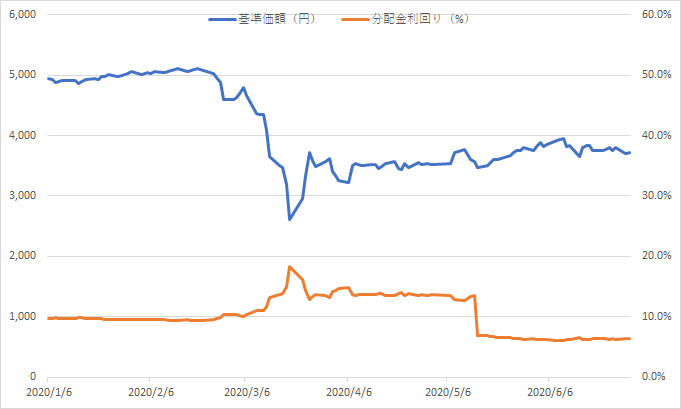

コロナショック後に分配金を引き下げたファンドの例として、5月に分配金を40円から20円に引き下げた「新光J-REITオープン」の基準価額の推移を見てみましょう。

コロナショックにおける新光J-REITオープンの基準価額の推移

新光J-REITオープンの概要は次のとおりです。

- 運用会社:アセットマネジメントOne

- カテゴリー:国内REIT

- タイプ:インデックス型

- ベンチマーク:東証REIT指数(配当込み)

- 基準価額:3,724円(2020年6月30日時点)

- 分配金:20円(2020年6月30日時点)

今年に入ってからの基準価額と分配金利回り(分配金×12÷基準価額)の推移は次のグラフのようになっています。

3月の急落時の底値は2,610円(3月19日)で、年初からの下落率は47.3%にまで達しました(約半値)。この時の分配金利回りは18.4%と、高水準です。

4月からの戻り相場において、REITは国内・海外ともに戻りが遅いです。新光J-REITオープンの分配金利回りも13~14%の高い水準が続き、ついに5月15日に分配金が40円から20円に引き下げられました。その後、分配金利回りは6~7%で推移しています。

国内REITの期待リターンは年率3~4%でしょうから、分配金利回りはまだ高い水準ですが、基準価額が元の5,000円を回復すれば、妥当な利回りになります。

分配金が下がったから売るのではなく、パフォーマンスが悪ければ売る

分配金が下がったからという理由でファンドを売る必要はありません。分配金の多寡は、そのファンドのパフォーマンス(トータルリターンで見る)とは無縁だからです。

別の言い方をすると、「トータルリターン≧分配金利回り」のファンドを保有するか、「トータルリターン<分配金利回り」のファンドを保有するかは自由です。

分配型投資信託を保有する目的は、取り崩しながら運用する(資産形成後に、その資産を生活費等に補充するために少しずつ引き出しながら使う)ことにありますので、「トータルリターン≧分配金利回り」ならば資産は減らず、「トータルリターン<分配金利回り」ならば少しずつ取り崩すというだけの話です。

重要なのは「トータルリターン」の水準です。分配金が引き下げられたら、ファンドのトータルリターンを点検するとよいです。

もし、トータルリターンがカテゴリー平均よりも著しく劣るならば、リスク(標準偏差)やシャープレシオも吟味した上で、より良いファンドがないかを検討する価値があります。

トータルリターンはモーニングスターのサイトで確認できます。前述の新光J-REITオープンはインデックスファンドなので、トータルリターン、標準偏差ともにカテゴリー平均に近い値になっており、妥当と言えます(下表)。

まとめ

ポイントを整理すると、次のようになります。

- 2020年3月のコロナショックを受けて、翌4月に分配金を引き下げる毎月分配型投信の本数が倍増した

- 引き下げの背景には基準価額の大幅な下落がある。基準価額の回復を図るために分配金が引き下げられる

- 保有ファンドの分配金が引き下げられたら、トータルリターンの水準を確認することが大切

- トータルリターンが長期にわたってカテゴリー平均よりも良好ならば、売却する必要はない

- 分配金の引き下げは珍しいことではなく、毎年かなりの割合で発生している

過度に高分配なファンドを保有しないことも、分配金の引き下げに遭わないためには大切です。分配金を払い出しても基準価額が横ばいか上昇傾向を保つようなファンドならば安心して長期保有できます。

ディスカッション

コメント一覧

まだ、コメントがありません